그리스 디폴트 선언하면

러시아·아르헨 디폴트 땐 국내 증시·환율 금방 회복돼

하지만 시장은 그리스 디폴트를 기정사실화하는 분위기다. 그리스의 국가 부도 위험을 나타내는 CDS(신용부도스와프) 프리미엄은 8월 초보다 2배 이상 급등해 4000bp(1bp는 0.01%)를 넘어섰고, 1년 만기 국채 금리는 연 117%까지 치솟았다. 네덜란드는 그리스 디폴트에 대비해 후속 조치를 준비 중이라고 현지 언론들이 보도했다.

그리스가 디폴트를 선언하면 어떤 일이 벌어질까. 우선 그리스 국채의 18%가량을 보유하고 있는 그리스 은행들에 뱅크런(예금인출사태)이 일어나면서 은행들이 줄도산할 가능성이 높다. 그리스가 결국 유로존을 탈퇴해 고유 화폐인 '드라크마'로 전환할 것이라는 전망도 힘을 얻고 있다.

충격파는 유럽계 은행으로 번질 것이다. 그리스 국채의 장부가치가 40% 평가절하된다고 가정할 경우 530억달러어치를 보유하고 있는 유럽 은행들은 220억달러 정도 손실을 본다. 그리스의 CDS를 판매한 금융회사도 된서리를 맞는다. CDS는 채무자가 부도날 경우에 대비해 채권자가 가입하는 일종의 보험으로, 그리스가 디폴트를 선언할 경우 이를 판매한 기관들이 손실금을 물어줘야 한다. 한국투자증권 전민규 연구원은 "리먼 브러더스 파산 당시 CDS 때문에 베어스턴스가 파산한 것처럼 일부 금융기관이 파산할 가능성이 있다"고 말했다.

금융시장이 개방돼 있고, 수출 의존도가 높은 한국 경제도 타격이 불가피하다. 단기적으로 외화의 급격한 유출에 따른 외화 부족과 환율 급등 사태가 닥칠 수도 있다. 이진우 NH선물 리서치센터장은 "주가가 1550대까지 떨어지고 환율은 1150 선까지 오를 수 있다"고 말했다.

반면 대우증권 고유선 연구원은 "외국인 자금의 급격한 유출 가능성이 낮고, 선진국에서 극단적인 통화 팽창 기조를 이어가고 있어 원화 가치 하락 폭도 크지 않을 것"이라고 내다봤다.

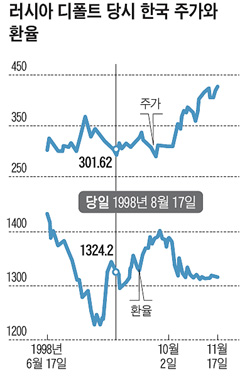

1998년 8월 러시아, 2001년 12월 아르헨티나 디폴트 당시 직전 한 달 간 국내 증시 주가는 6~20% 하락했으나 디폴트가 현실화 된 후 상승세로 돌아섰다. 환율도 위기 직전 상승세를 보이다 위기가 현실화 된 이후 다시 안정세를 보였다.